在银行理财领域,准确评估投资者的风险承受能力至关重要。这不仅关系到投资者能否实现资产的合理配置,也影响着银行理财产品的销售与管理。以下为您介绍几种常见且有效的评估方法。

问卷调查法是银行最常用的评估方式之一。银行会设计一系列问题,涵盖投资者的财务状况、投资经验、投资目标、风险态度等方面。通过投资者对这些问题的回答,银行进行量化评分,从而确定投资者的风险承受能力等级。例如,询问投资者的年收入、可投资资产规模、是否有过股票投资经历等。这种方法简单易行,能快速收集大量信息,但也存在一定局限性,如投资者可能因主观因素或对问题理解不准确而导致回答偏差。

除了问卷调查,还可以通过投资者的投资行为来评估其风险承受能力。观察投资者过往的投资决策,如投资产品的类型、投资期限、买卖频率等。如果投资者长期偏好高风险的股票型基金,且在市场波动时不轻易赎回,说明其风险承受能力相对较高;反之,如果投资者主要投资于货币基金等低风险产品,且对市场波动较为敏感,那么其风险承受能力可能较低。然而,这种方法依赖于投资者有一定的投资历史,对于新手投资者来说参考价值有限。

另外,还可以考虑投资者的个人情况,如年龄、职业、家庭状况等。一般来说,年轻人的风险承受能力相对较高,因为他们有较长的投资时间来弥补可能的损失;而临近退休的人群则更倾向于保守投资,风险承受能力较低。不同职业的稳定性和收入水平也会影响风险承受能力,例如公务员、教师等职业相对稳定,风险承受能力可能较强;而自由职业者的收入波动较大,风险承受能力可能较弱。家庭状况方面,如果投资者需要承担家庭的主要经济负担,如抚养子女、赡养老人等,其风险承受能力也会受到一定限制。

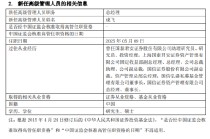

为了更直观地展示不同评估因素与风险承受能力的关系,以下是一个简单的表格:

评估因素 高风险承受能力表现 低风险承受能力表现 财务状况 高收入、大量可投资资产 低收入、少量可投资资产 投资经验 丰富的股票等风险投资经验 仅投资低风险产品或无投资经验 年龄 年轻 年长 职业 稳定高收入职业 不稳定低收入职业 家庭状况 无重大经济负担 有抚养、赡养等经济负担银行在评估投资者的风险承受能力时,应综合运用多种方法,全面、客观地了解投资者的情况,为投资者提供合适的理财产品建议,实现投资者与银行的双赢。同时,投资者也应积极配合银行的评估工作,如实提供相关信息,以便更好地管理自己的资产。

发表评论

2025-05-10 21:01:50回复

2025-05-10 18:50:53回复

2025-05-10 18:00:43回复

2025-05-10 22:36:37回复